信号滤波器

时间: 2024-04-03 06:40:19 | 作者: 信号滤波器

随着全球新能源汽车市场的加快速度进行发展,补能需求也逐步扩大,“量价齐升”下,充电桩产业进入发展红利期。

运营商与共享充电桩、新能源汽车与配套私桩、电池厂商下场配合造桩,这三方增量因素推动着国内充电桩市场快速增长。

新能源汽车“补能焦虑”问题日渐突出,而发展公共直流快充是解决此问题的核心。

欧洲、美国车桩比失衡,未来充电桩需求空间巨大,国内桩企、模块企业纷纷瞄准海外市场,国产充电桩“出海”已成趋势。

一条完整的充电桩产业链分为上游充电设备供应、中游充电桩建设和运营、下游新能源车应用等。上游设备供应商将充电模块、充电枪等设备提供给运营商进行场地建设,建成后由运营商或车企等主导运营,为下游客户提供充电服务。

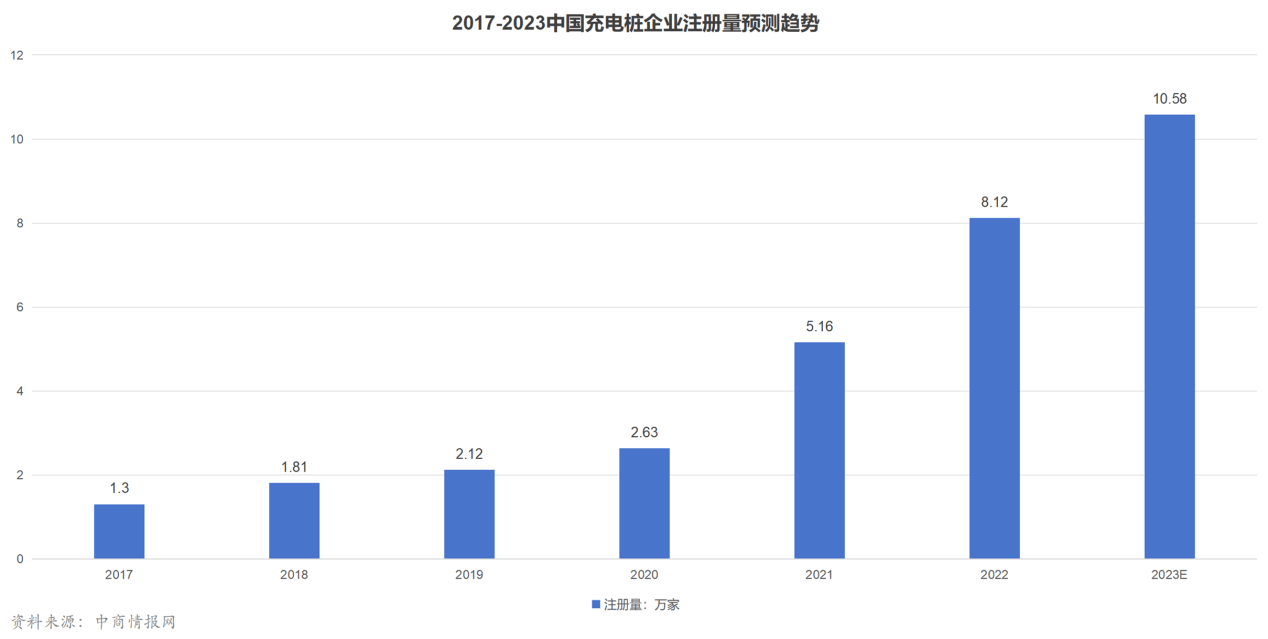

在市场潜力巨大叠加政策利好的双轮驱动下,不断有资本涌入充电桩领域。据企查查数据,2022年新增充电桩相关企业8.12万家,同比增长57.5%。中商产业研究院分析师预测,2023年我国新增充电桩相关企业将达10.58万家。

在中央层面,工信部提出新增公共充电桩与公共领域新能源汽车推广数量比例力争达到1:1的目标。

地方层面上,全国各地已经发布的充电基础设施相关政策超20条,极大程度上推动了国内共享充电桩的增长。

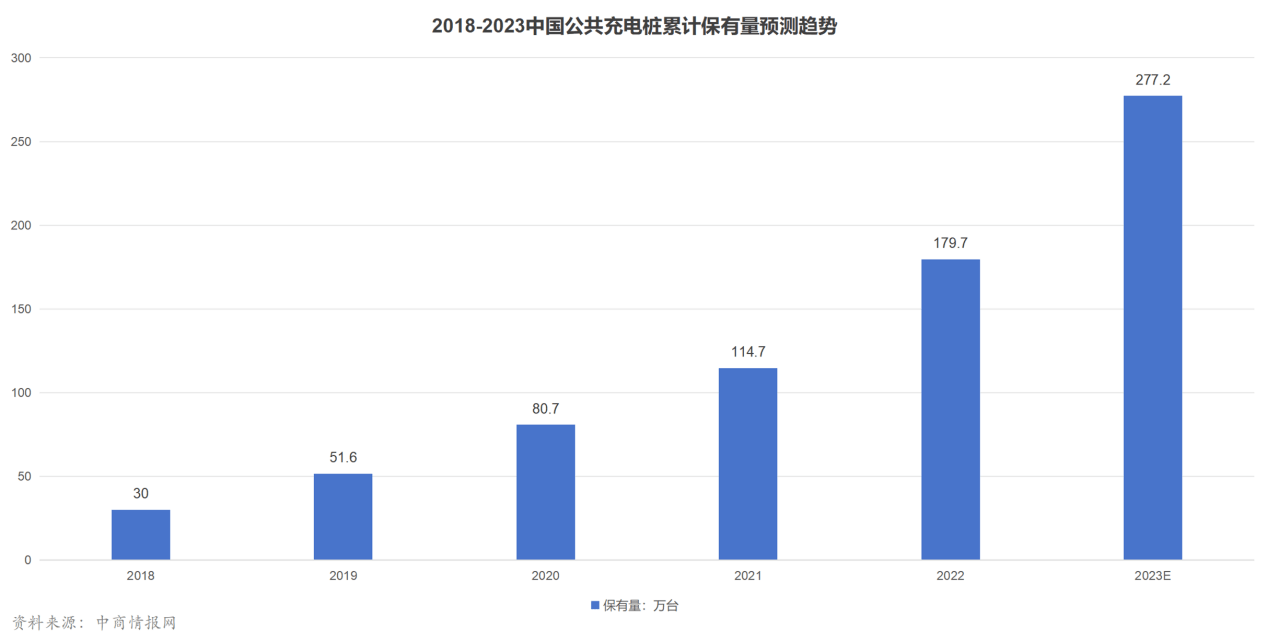

研究数据显示,2022年全国公共充电桩累计数量达179.7万台,同比增长56.7%,预计2023年全年国内公共充电桩累计数量将增长至277.2万台。

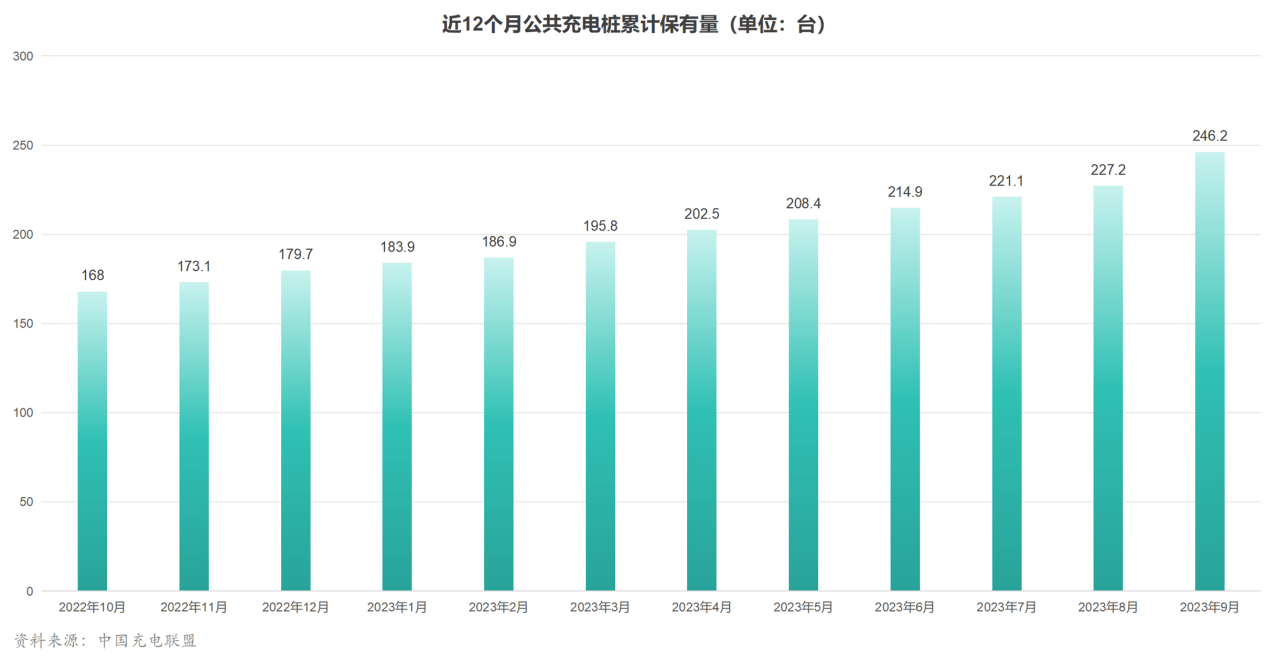

实际上,根据中国充电联盟公布的最新数据,仅2023年9月,我国公共充电桩就新增19万个,同比增长50.5%。截至今年9月,联盟内成员单位总计上报公共充电桩已有246.2万个。值得一提的是,倘若从2022年10月开始算起,我国月均新增公共充电桩大概有6.9万个。

并且从数据来看,2020/2021/2022年度公桩存量车桩比为6.1/6.8/7.3,公桩增量车桩比为3.8/8.6/8.1,公共充电桩的建设速度仍然远不及新能源车增速,难以满足新能源车使用需求,公共充电桩建设需求缺口巨大。

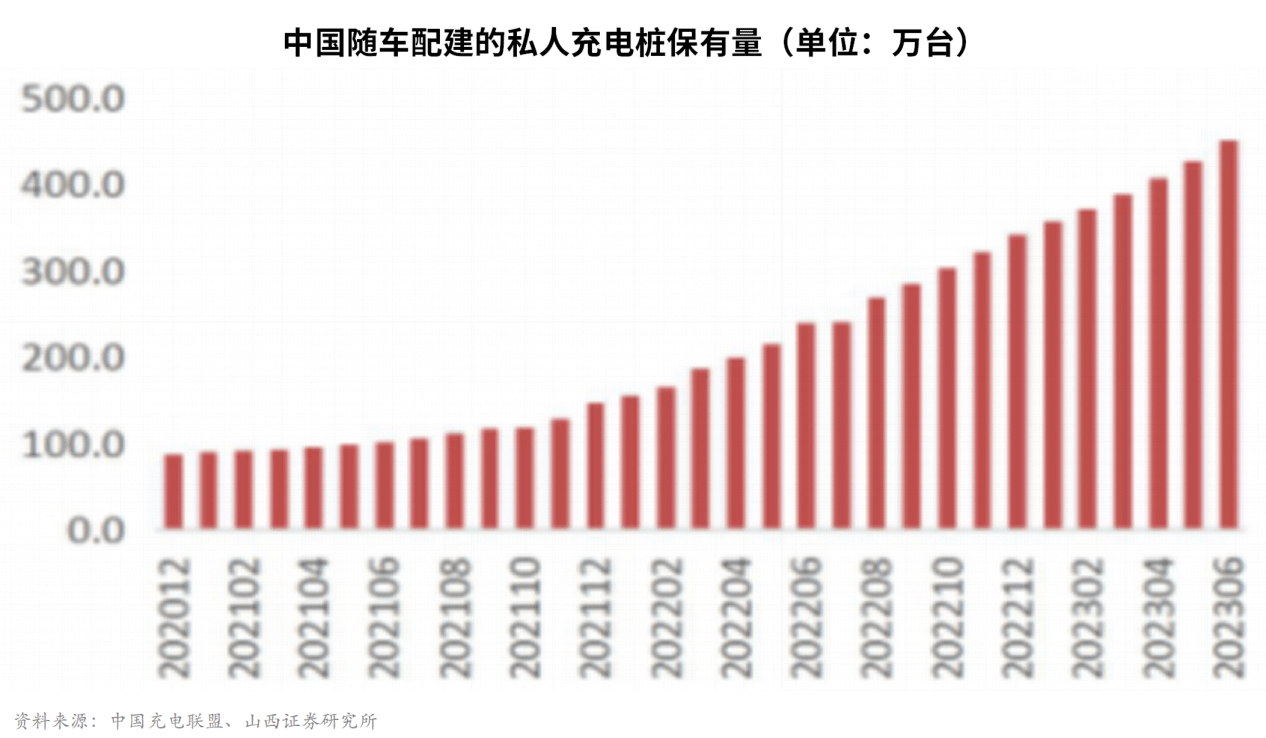

除共享充电桩外,充电桩市场的另外半壁江山就是随车配建私桩。根据调查,自有充电桩用户的各项满意度(充电桩充足性、布局合理性、充电价格、结算准确性等方面)均高于选择其他受访者。私用桩为车主私人享有,满足在家充电需求,通常随车配建,客户群体庞大,是基础充电设施的绝对主力,一般为车企随车搭建。

车企自建充电桩能产生协同效应,促进车辆销售的同时还能塑造高端品牌形象。而且由于用电规模、场地数量的限制以及现在各运营主体的排他性建设,自营自建充换电模式能减少后来者的威胁,未来可能成为车企的护城河之一。

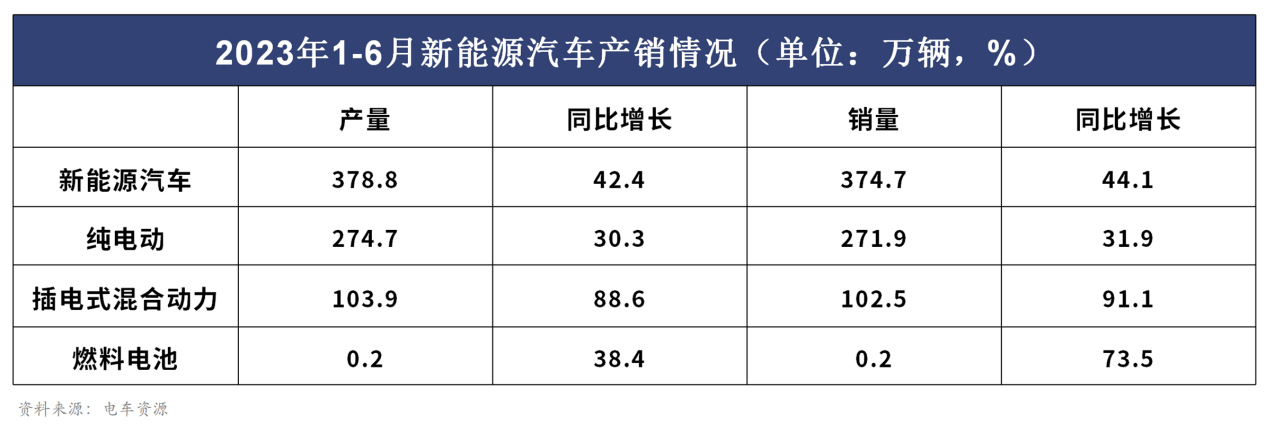

数据显示,今年上半年,新能源汽车产销量达378.8万辆和374.7万辆,同比分别增长42.4%和44.1%,市场占有率升至28.3%。其中,纯电动车销量为271.9万辆,同比增长31.9%。充电基础设施增量144.2万台,其中公共充电桩增量35.1万台,随车配建私人充电桩增量为109.1万台,同比上升18.6%。

截至2023年六月初,全国新能源汽车保有量为1604万辆,公共充电桩保有量为208.4万个,随车配建私人充电桩达427.2万个,与共享充电桩相比,私桩总数占比更大且增速较快。

乘联会秘书长崔东树指出,国家新能源发展规划明确提出私桩慢充要占到90%以上。总体而言,目前国内私桩发展速度较慢,在一定程度上延缓了新能源汽车普及。但随着充电多元化的发展,也有越来越多的人选择共享私桩。截至2023年5月,共享私桩数量共计77383台。

崔东树认为,共享私桩具有提高私桩利用率、为桩主带来额外收入、缓解社会公共充电压力等优点。相关部门出台政策,积极鼓励私有桩参与共享,也将为私桩数量增长提供一定动力。

除汽车厂商以外,动力电池企业亦有不少厂家入局充电桩,与上游设备企业或中游运营商达成合作。其中,亿纬锂能斥资2000万联手特来电,宁德时代则作为投资方参与了云快充B1轮融资。而电池厂家入局充电桩瞄准的是新能源汽车的充电接口,为其电池在后期绑定更多客户。

过去充电桩行业深陷恶性竞争,不过随着行业格局洗牌,价格战的局面终会过去。即便现在仍有许多的新进入者入场,但单纯赚取“电费+服务费”很难盈利。龙头充电桩企业在充电桩布局等方面拥有地域优势和先发优势,且随着保有量提升带来的规模效益,还将巩固护城河。

今年的1月10日,国家发改委提出进一步明确国家对提升充电基础设施服务保障能力的目标。近期,苏州和重庆相继发布规划推行充电桩建设,后续预计也将有更多的省份跟进措施。未来充电桩行业预计能成长为万亿级别的市场,存在极大的增量空间,只是基础设施投资回报周期很长。

在充电桩发展的下半场,重资产的桩企要想提升盈利还需更精细化地运营,如:加速高电压平台的渗透、提升互联网思维和服务意识、优化充电桩布局等等。另外,还需加强与电池厂和整车厂商的配合,开发与双方都互利互赢的模式。

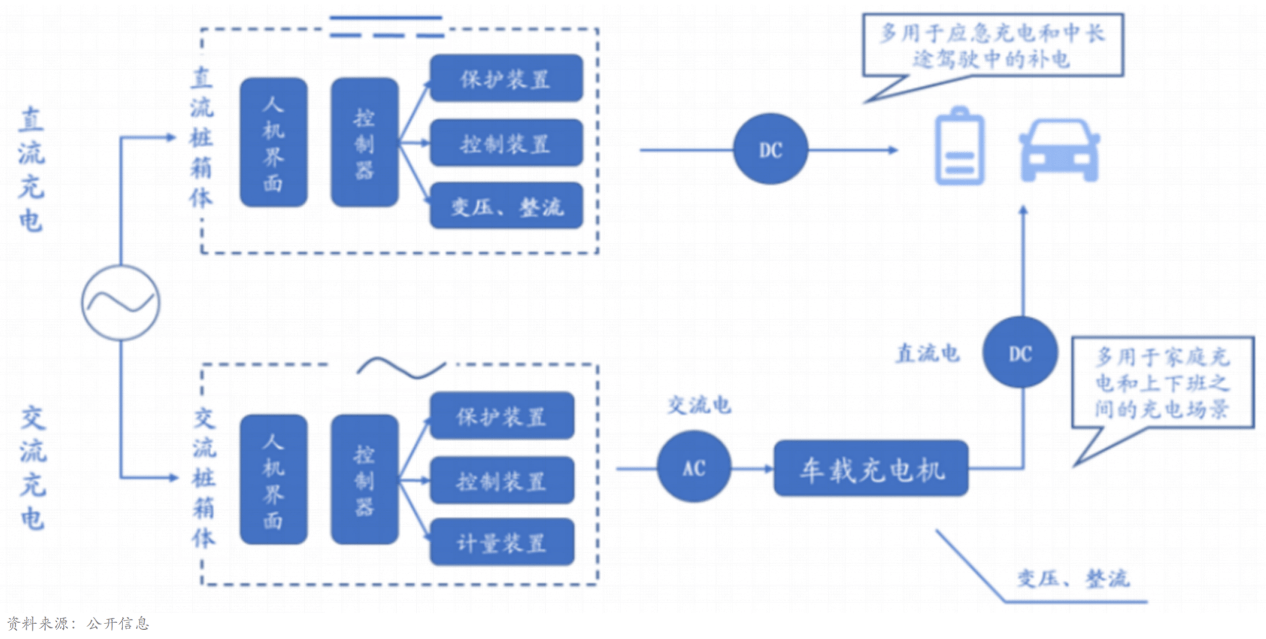

交流充电桩:一般又称为“慢充”装置,固定安装在电动汽车外,交流充电桩的输入端与交流电网连接,交流充电桩只提供电力输出,需连接车载充电机为电动汽车充电,采用交流充电模式需要8—10小时才能达到满电状态。

直流充电桩:一般又称为“快充”装置,充电站电气系统的三相交流电经过整流电路整流变成直流电,滤波后经过高频DC/DC变换器输出需要的直流电,再次滤波后为新能源汽车动力蓄电池充电。

直流充电模式可通过增大输出电流或输出电压的方式提高充电功率,实现快速充电,缓解新能源汽车车主的补能焦虑,目前市场上直流充电桩单枪充电功率普遍达到180kW以上,部分超充桩达到400kW以上,充电时间可缩短至1小时甚至更低。

直流充电桩的单桩价值和建造成本较高,所以直流充电桩适合于对充电时间要求较高的场景,一般安装于集中式的充电站或加油站。近年来,随着新能源充电技术的发展,户用直流充电桩也在慢慢兴起。

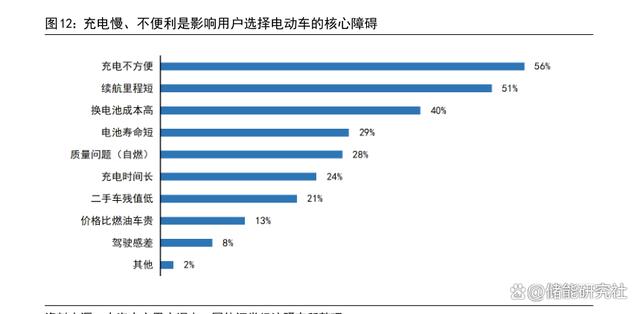

就目前新能源汽车市场来说,充电不便、续航焦虑依旧是消费者购车时的主要顾虑。根据中汽中心调查数据显示,补能的速度和便捷度依旧是影响消费者购买的主要因素。

且随着新能源汽车普及率的提升,“补能焦虑”问题一天比一天突出,充电桩数量少、充电速度慢成为掣肘新能源汽车发展的痛点与难点,为解决新能源汽车推广“最后一公里”问题,发展公共直流快充是核心。

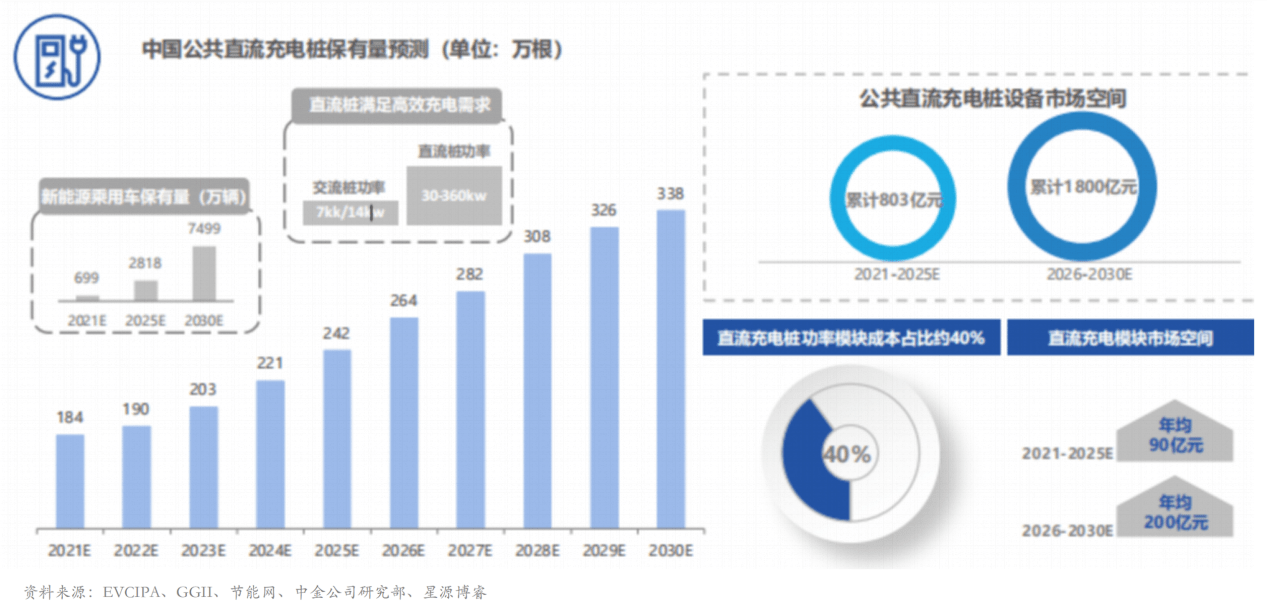

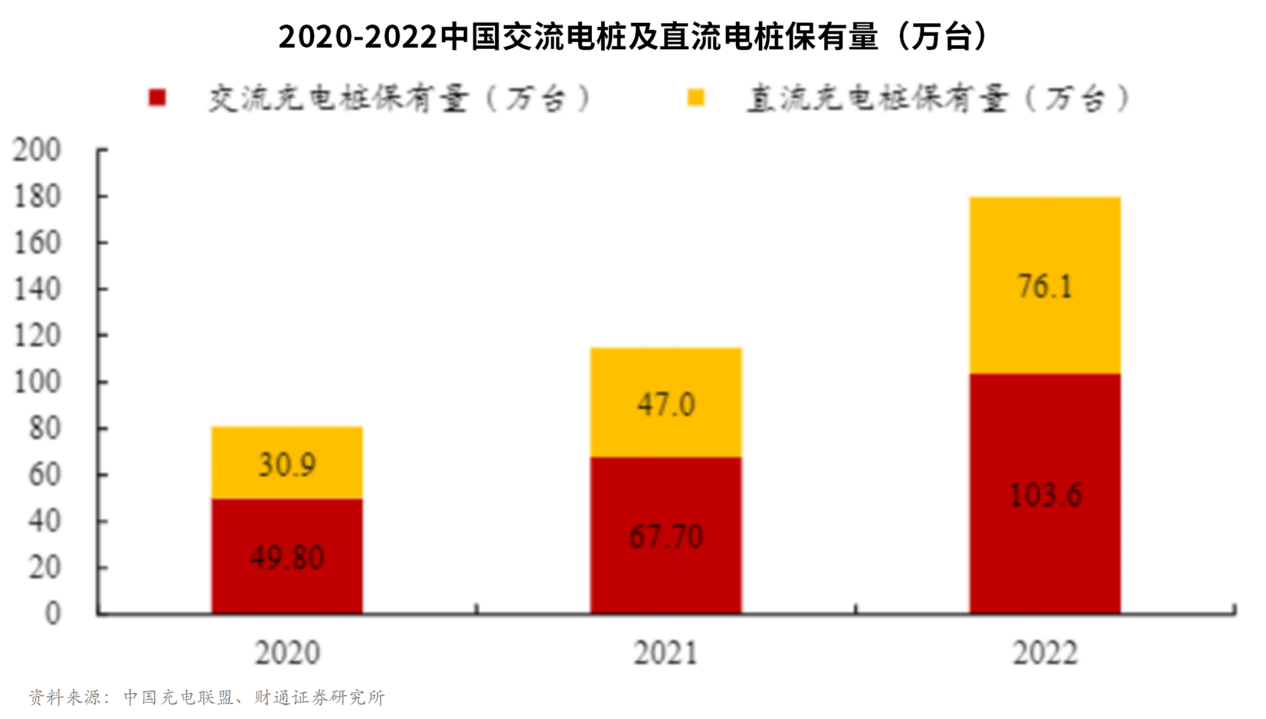

2022年国内直流充电桩占公共充电桩保有量比例为42.35%,虽然目前交流充电桩占据较大市场,但超级直流充电桩可以满足高电压、大功率快充的要求,有效缓解充电焦虑问题,因此直流快充桩仍是未来的发展趋势,庞大的快速补能需求也将催生出广阔的直流充电桩市场空间。

充电模块作为直流充电桩的核心部件,主要作用是将电网中的交流电转换为可供新能源汽车动力电池充电的直流电。其性能直接影响直流充电设备的整体充电效率,同时关系到充电安全等问题,被誉为直流充电设备的“心脏”。

从需求量角度看,充电模块同步受益于整个充电桩行业需求放量。在大功率快充需求引领下,直流桩在充电桩建设中的占比以及单桩充电功率将进一步提升,进而提升充电模块的需求量。预计到2027年,全球新增充电模块市场空间有望达到549亿元。

从盈利角度看,经历多年充分竞争,目前充电模块单W价格已趋于稳定,产品从此前主流的15、20kW向30、40kW发展,带来单品价值量和毛利率的提升。

与下游数量较多的充电桩制造商和运营商不同,目前充电模块行业玩家数量有限。经历过去几年的激烈竞争,行业逐渐出清,根据第一电动网资讯,充电模块供应商从2015年底的接近40家,到目前主流的10家左右,主要分以特来电、盛弘股份为代表的自产自用型和以英飞源、优优绿能、星源博睿、英可瑞等为代表的外供型两类。

随着下游客户对充电模块的品质要求将进一步提升,进而对充电模块企业的技术能力提出更高要求,行业技术壁垒将进一步加深。充电模块行业的核心竞争壁垒在于:

①技术:充电模块内部结构复杂,单个产品内含超过2,500个元器件,拓扑结构的设计直接决定了产品的效率和性能,散热结构设计则决定了产品的散热效率,具有较高技术门槛。

②客户:充电模块客户主要包括充电桩生产和运营商、新能源汽车厂商等,产品质量、供应稳定性对客户的生产经营至关重要,因此认证流程严格,认证后一般保持长期合作关系。

③成本管控:充电模块上游原材料种类繁杂,考验企业供应链垂直管控能力,新进入者需要花费长时间摸索经验,原有充电模块企业成本优势突出。

与此同时,海外市场的高增速、高盈利吸引国内充电模块厂商加速进行海外标准认证,率先取得认证的国内充电模块企业有望获得高弹性增长。

从去年开始,新能源汽车充电桩就已经是各大跨境电商平台上转化率最高的外贸商品之一。仅今年3月,海外充电桩采购需求就暴涨了218%。中国汽车工业协会预计,未来5年,中国企业在欧美充电桩市场占比有望达到30%—50%。

中信证券研报就曾指出:“受政策端和需求端双重因素驱动,充电桩市场未来有望进入加速建设期,远期市场空间将超千亿元。”

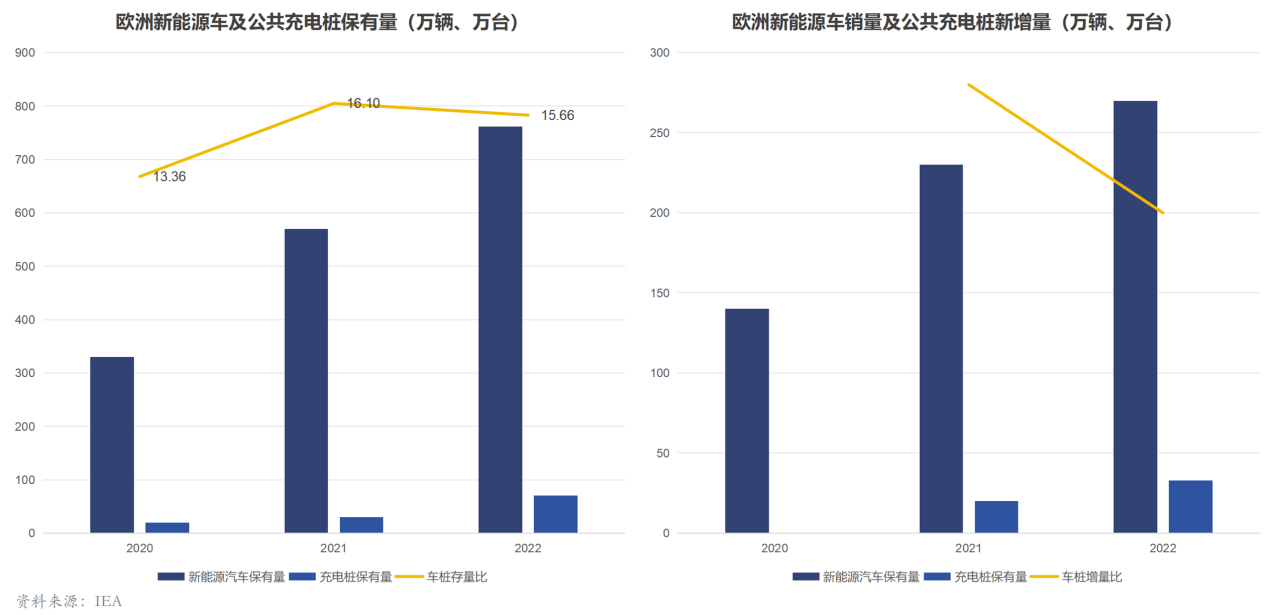

IEA统计多个方面数据显示,欧洲新能源汽车销量由2016年的21.2万辆增至2022年的260.0万辆,CAGR高达52.44%,销量高速增长驱动保有量提升,截至2022年,欧洲新能源汽车保有量达762万辆,6年CAGR为53.29%。

然而,欧洲公共桩保有量仅从2016年的11.61万个增加至2022年的47.47万个,CAGR26.44%,公共充电桩建设力度远低于新能源汽车增速。2022年高达16:1的车桩比难以满足用户的日常充电需求,某些特定的程度上制约电动汽车发展,海外加速建设公共充电桩迫在眉睫,我国桩企出海具备较大市场空间。

欧洲充电桩建设进程较慢,且以功率小于22kW的交流慢充桩为主。IEA多个方面数据显示,2022年欧洲公共慢充桩和快充桩保有量分别为41.37万和6.11万个,快充桩市场份额仅为13%。

对比2022年全球快充桩33%的占比,欧洲快充桩市场空间广阔。提高电动车充电速度和充电桩功率是大势所趋,对我国桩企而言,应发挥大功率电源模块技术优势,加快高质量充电桩产品出海速度。

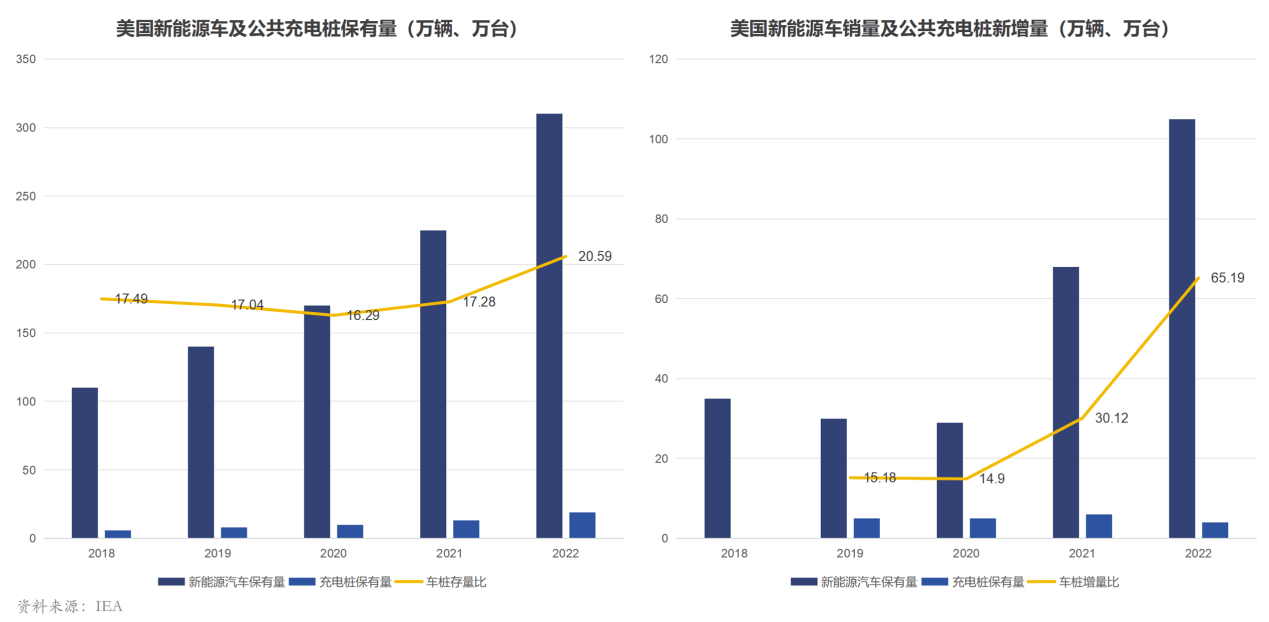

2023H1美国新能源车为69.3万辆,同比上涨52%;新能源车渗透率为8.99%,较2022年末提升1.77%。截至2022年末,美国公共充电桩保有量为1438万台,同比增长12%;2022年美国新增公共充电桩1.53万台,同比下降29%,车桩增量比为65.2。在美国新能源车需求爆发的大背景下,充电基础设施建设依旧具有较大发展空间。

目前,美国公共充电桩仍以Level1&2慢充桩为主,IEA统计显示,2022年美国慢充桩保有量为10.0万个,占比为78.1%。随着美国快充桩建设加快,快充桩保有量由2016年的0.31万个增加至2022年的2.8万个,占比也由2016年的7.9%提升到2022年的21.9%,预计美国充电桩市场仍具较大增长空间。

根据IEA数据,截至2022年末,欧洲公共充电桩保有量为51.8万台,其中直流桩保有量为6.8万台,占比为13.1%,同比略微提升0.2个百分点。根据AFDC数据,截至2023年6月末,美国公共充电桩保有量为14.1万台,其中直流桩3.2万台,占比为22.5%,较2022年末提升3.2个百分点。欧美直流桩比重较中国仍处于较低位置,未来有望实现逐步提升。

当前从全球布局看,补能领域的谋篇布局逐渐拉开序幕。我国高端新能源汽车品牌阿维塔已与石油巨头BP集团合作建设高压快充网络,单站场峰值输出功率达480kW,单个充电枪输出功率为240kW,远高于常规120-180kW充电桩,可真正的完成“充电十分钟,续航两百公里”。电动车朝向高压化发展,高压快充趋势有望成行业主流选择。

未来五年内,全球新能源汽车充电基础设施主体部分有望构建完成。在这段红利期内,市场必将经历不断的变革,旺盛的市场需求也有望缔造出几家行业有突出贡献的公司,卖家想要在海外充电桩市场中站稳脚跟,必须要格外注意许多问题:

①了解当地法规及认证标准:国内桩企应该要依据当地需求完善和优化充电桩的工业设计。对于直流充电桩产品而言,技术上的市场准入门槛大多数表现在控制和通信方面,以实现更好的稳定性。

②服务本地化,售后全面化:要求出口企业具备高度本土化的海外安装、维修、质检能力。这也是目前中国充电桩企业出海所面临的主要挑战。

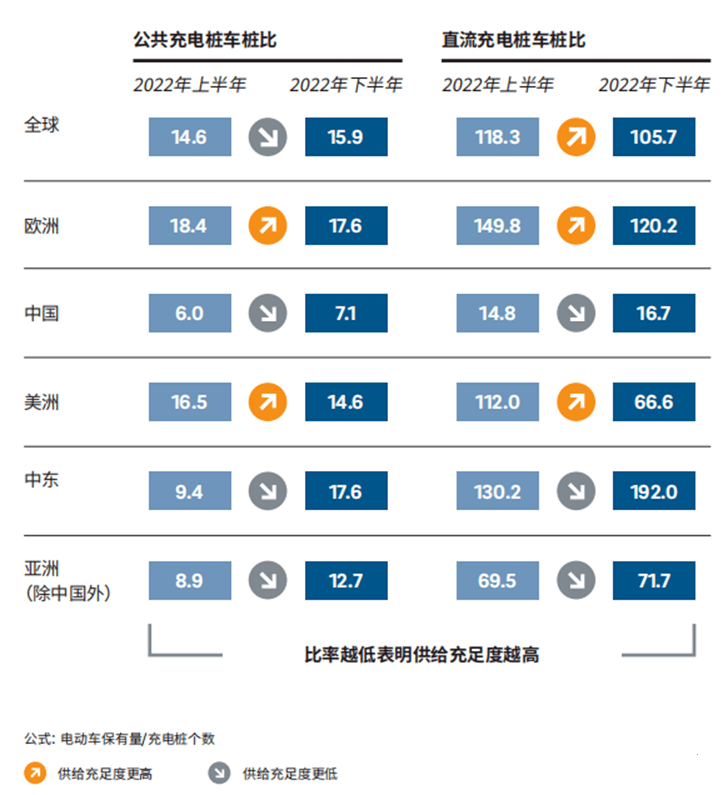

全球电动化带来充电桩内生性需求,中/欧/美22年共享车桩比为6.7/10.1/14.8,充电桩的需求缺口逐年拉大;同时中美欧在充电基建总量上的指引、建设和运营的补贴较为明确,刺激充电桩总量高增。在全球充电桩需求与政策共振下,充电桩有望迎来建设浪潮。

对国内而言,快速补能需求量开始上涨加速了直流桩向更高功率迈进,并且推动了充电模块技术的发展。

与此同时,内资出海机遇已至,目前已有多家国内桩企、模块企业获得欧标、美标认证,及绑定欧美核心客户,相关企业订单及出货今年有望逐步放量。

声明:本文由入驻搜狐公众平台的作者撰写,除搜狐官方账号外,观点仅代表作者本人,不代表搜狐立场。